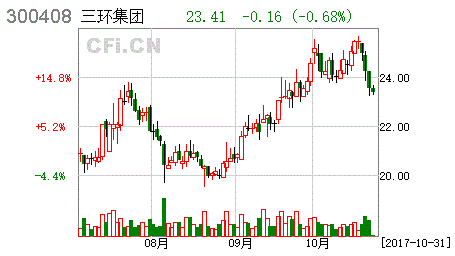

中國粉體網訊

三季度業績符合預期,毛利率環比改善

前三季度收入21.1 億,同比下滑1.24%,歸母凈利潤6.99 億,同比下滑9.07%,扣非歸母凈利潤同比下滑6.99%,符合預期,報告期內財務費用同比增加724%,主要因匯兌損失增加。其中,Q3 單季收入8.03 億,同比增長17.7%,歸母凈利潤2.70 億,同比增長1.48%,扣非同比增長12.44%。第三季度毛利率與凈利率環比均有改善,提升幅度分別為3.52 個pct、2.47 個pct。

陶瓷插芯價格企穩,銷量維持增長

我們判斷公司陶瓷插芯及套筒收入同比下降幅度逐季收窄。陶瓷插芯售價經歷前期策略性降價后,目前基本企穩,預計Q3 銷量同比增加15%左右,明年下半年5G 光纖需求擴張,陶瓷插芯需求空間將被進一步抬升。

Q3 凈利潤環比大幅增長36%,受益陶瓷后蓋放量,經營持續改善

公司陶瓷后蓋8 月起量,我們判斷Q4 表現有望更好。目前產業鏈相關公司仍在大力推廣陶瓷后蓋商業化,隨著市場對于陶瓷后蓋認可對的提升,后續若導入HOV 旗艦機型,市場有望被徹底引燃,公司當前與Oppo、Vivo、三星等手機品牌合作進展順利,并積極擴產陶瓷后蓋毛坯及成品,作為能夠打通粉體-成型-燒結-加工產業鏈上下游環節的公司,將極大受益市場起量。

立足材料技術優勢探索千億級先進陶瓷領域,長期發展路徑清晰

公司的核心競爭優勢是掌握高性能陶瓷粉體制備工藝及關鍵設備自制能力,立足技術優勢探索新產品、新市場游刃有余,長期發展路徑清晰。

維持“增持”評級

預計2017-2019 年歸母凈利潤分別為11.0/13.6/17.4 億元(暫不考慮可能供應HOV 機型陶瓷后蓋),eps 分別為0.64/0.79/1.01 元,當前股價對應的PE 分別為37/30/23X,考慮到先進陶瓷行業的高壁壘及公司所在細分領域的龍頭溢價,給予明年35 倍PE 對應目標價27.62 元,維持“增持”評級。